Calcula las participaciones necesarias para mantener un % específico después de la ampliación de capital.

Número de participaciones totales de la empresa antes de la operación

Inversión que se quiere realizar para llegar al porcentaje objetivo.

Porcentaje al que se quiere llegar después de la operación.

Resultado del cálculo de la dilución

- Nuevas participaciones emitidas:

- Participaciones después de la ronda:

- Valoración Pre-money: -

- Valoración Post-money: -

Empezar gratis

¿Cómo funciona la calculadora de acciones de ronda con dilución?

Es común entre los inversores que éstos tengan objetivos mínimos o máximos de propiedad en las startups donde inverten.Las razones pueden ser varias: por tesis de inversión, por temas fiscales, o para facilitar el cálculo posterior. Esta calculadora facilita el cálculo de cuántas participaciones debería tener un inversor, si éste tiene un objetivo concreto de propiedad. Por ejemplo, cuánto debería de invertir un fondo de capital riesgo si quiere un 5% de la empresa una vez cerrada la ronda.

El uso de la plataforma es muy sencillo:

- Participaciones existentes: número de acciones existentes antes de la ampliación de capital. En el caso que sea una ronda en la que participen otros socios, ten en cuenta también sus acciones.

- Inversión: la cantidad que el inversor o socio quiere invertir.

- Porcentaje objetivo: % al que quiere llegar el inversor: 5%, 10%...

Una vez completados los datos, la calculadora devuelve:

- Nuevas participaciones emitidas: cantidad de nuevas acciones a emitir para este socio para llegar al porcentaje objetivo. Fórmula: Participaciones existentes / (1- Porcentaje objetivo /100 ) - Participaciones existentes

- Participaciones después de la ronda: total de participaciones una vez completada la ronda. Fórmula: participaciones existentes + Nuevas participaciones emitidas.

- Valoración pre-money: Valoración de la empresa antes de completar la ampliación de capital. Fórmula: Inversión / (Nuevas participaciones emitidas * Participaciones existentes )

- Valoración post-money: Valoración de la empresa después de completar la ronda. Fórmula: Valoración pre-money + Inversión.

¿Qué Es la dilución en startups?

Las compañías de base tecnológica o biotech suelen confiar en capital externo para financiar el crecimiento en etapas iniciales. En ampliaciones de capital donde los socios actuales no venden ninguna participación, se emiten nuevas participaciones, diluyendo a los socios existentes.

El impacto de la dilución se ve fácilmente con un ejemplo.

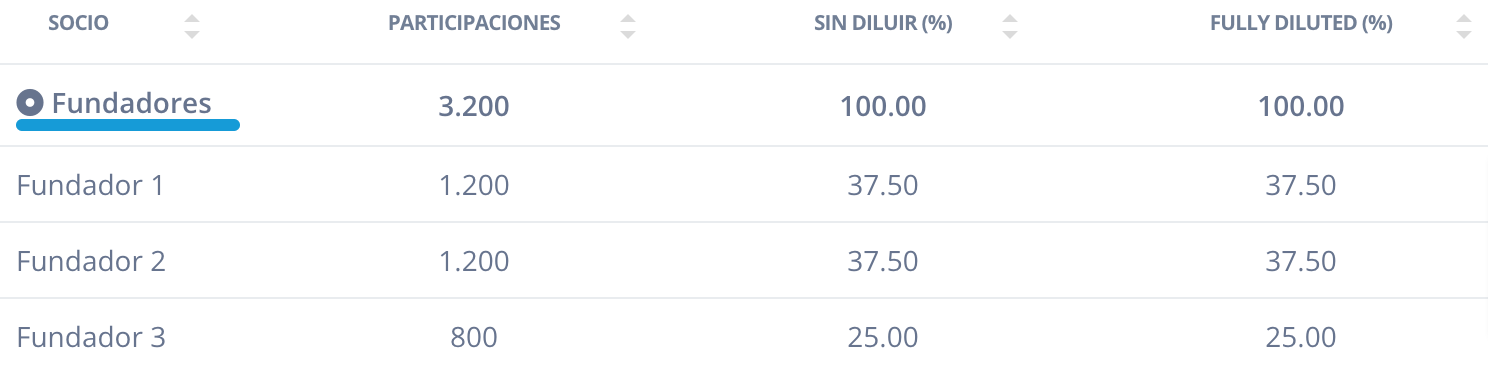

Constitución

Una empresa se constituye con 3 socios fundadores que tienen el 100% del capital. Existen 3200 participaciones divididas a partes desiguales.

Después de la ronda

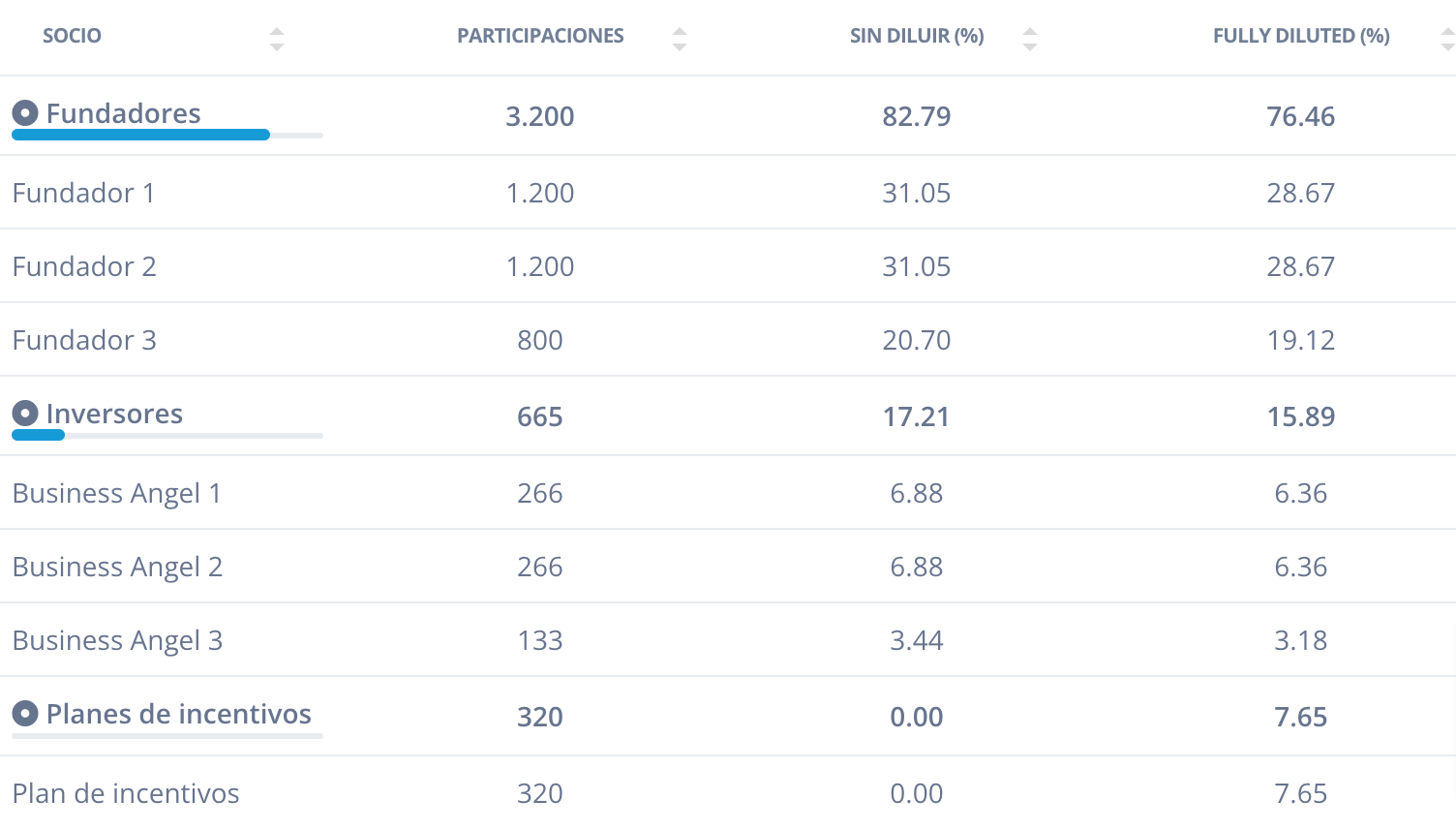

En ese punto, la empresa da entrada a 3 inversores profesionales y lanza un plan de incentivos.

- Ampliación de capital: en la ronda de financiación, 3 business angels invierten en la empresa y se emiten 665 participaciones nuevas.

- Plan de incentivos: se lanza un ESOP para ayudar a la empresa a atraer y retener talento. Como se lanza con acciones que no existen y no se han consolidado aún, el ESOP sólo impacta el fully diluted. Aprende más sobre cómo funciona el fully diluted aquí.

La ampliación de capital tiene una dilución directa, y deja a los fundadores con 3.200 participaciones pero el 82.79% del capital social sin diluir. En cambio, los emprendedores tendrían el 76.46% de la empresa fully diluted.

La dilución es uno de los principales peligros de la dependencia de capital externo para construir negocios rentables, dejando al equipo fundador con poco porcentaje de la empresa. Para luchar contra la excesiva dilución, es clave la eficiencia en capital y negociar la valoración de la empresa. Algunas startups unifican la gestión de varios invesores en un vehículo específico, que se llaman SPV.

¿Cómo calcular el número de acciones de ESOP?

Los planes de incentivos, ya sean de stock options o phantom shares, son aprobados por los consejos de administración de las empresas. En el proceso de aprobación se discuten las líneas generales del plan (vesting, cliff, good y bad leaver...) pero sobre todo, el tamaño. El tamaño del plan es el % del capital social de la empresa que se va a dedicar al ESOP, después de la dilución.

Mostraremos la diferencia con un ejemplo:

- Una empresa tiene 10.000 participaciones y quiere lanzar un plan de incentivos del 10%.

- El número de participaciones debería de ser de 1.111, para llegar a un total de 11.111 (10%).

- Sería un error calcular el 10% de 10.000 (1.000 acciones), ya que con la dilución el plan sería del 9% (1000/11000).

Dashboard de Capboard: